Quels outils utiliser pour placer et optimiser son épargne ?

L’Assurance-Vie : Un Allié Polyvalent pour Votre Patrimoine

L’assurance-vie est bien plus qu’une simple assurance. C’est un outil d’épargne flexible qui peut vous aider à atteindre divers objectifs financiers :

Comment Fonctionne l’Assurance-Vie ?

Versement des fonds : Vous alimentez votre contrat par des versements :

Choix des supports d’investissement : Vous investissez votre argent sur différents supports :

Répartition et arbitrage : Vous répartissez votre argent entre les fonds en euros et les unités de compte, et vous pouvez à tout moment modifier cette répartition en effectuant des arbitrages (transferts) d’un support à un autre.

Conseil : Sécurisez régulièrement vos gains en unités de compte en les transférant vers le fonds en euros.

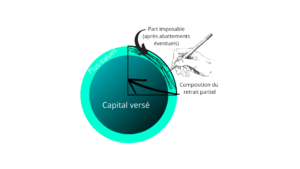

Disponibilité de l’épargne : Votre argent reste disponible. Vous pouvez effectuer des rachats (retraits) partiels ou totaux à tout moment. Des rachats programmés peuvent être mis en place pour recevoir des revenus réguliers.

Fiscalité : L’imposition s’applique uniquement sur la part des intérêts lors d’un rachat. Le taux est de 12,8 % (ou 7,5 % sous conditions) et les prélèvements sociaux de 17,2 % sont prélevés annuellement ou au rachat, selon le support.

Transmission du capital au décès : Les fonds sont versés aux bénéficiaires désignés dans la clause bénéficiaire. La fiscalité varie selon l’âge du souscripteur au moment des versements et le lien de parenté avec le bénéficiaire (le conjoint/partenaire de PACS est exonéré).

Points Importants :

Avantages et Inconvénients :

| Avantages | Inconvénients |

|---|---|

| Liberté de versement, d’investissement et de retrait. | Placement à moyen/long terme. |

| Fiscalité avantageuse pour le conjoint/partenaire de PACS et le concubin. | Donation de votre vivant impossible. |

| Transmission sur-mesure grâce à la clause bénéficiaire. | |

| Possibilité de nantissement (utiliser le contrat comme garantie pour un prêt). |

Intéressé ? Contactez-nous pour mettre en place votre contrat d’assurance-vie et bénéficier d’un accompagnement personnalisé.

Le PEA est une enveloppe fiscale qui vous permet d’investir dans des entreprises françaises ou européennes. Il représentera le plus souvent la partie dynamique de votre épargne en recherchant un rendement élevé tout en vous faisant bénéficier d’un cadre fiscal avantageux sur vos gains.

Désormais, il n’y a non plus un, mais des PEA.

Les différents types de PEA

Le Plan d’Epargne en Actions (PEA) est un produit d’épargne institué en 1992. C’est un placement qui permet de constituer et gérer un portefeuille d’actions en direct, ou indirect en OPCVM ou en ETF, dans une enveloppe fiscale en franchise d’impôt sur le revenu.

En principe, il est réservé aux personnes physiques ayant leur domicile fiscal en France

Une même personne ne peut être titulaire que d’un seul PEA

Le Code monétaire et financier fixe à 150 000€ le plafond des versements sur un PEA depuis le 1er janvier 2014 (l’ancien plafond était de 132 000 €).

Le PEA peut prendre deux formes principales :

Un PEA peut être transféré d’un établissement à un autre mais il doit alors constituer en un transfert global, et à l’occasion de ce transfert, il est possible de changer de « forme » de PEA (PEA « bancaire » ou « assurance »).

La loi Pacte, adoptée le 11 avril 2019, s’est efforcée d’assouplir certaines règles de fonctionnement du PEA. Désormais, il n’existe plus de distinction entre PEA de plus de 5 ans/moins de 8 ans et de blocage des versements après que le PEA ait subi des retraits partiels.

Désormais, la seule date à retenir pour le PEA est 5 ans, âge à partir duquel ses gains sont exonérés de fiscalité, et à partir duquel il est également possible d’effectuer des retraits, sans que cela n’entraîne sa clôture et sans que ces retraits n’empêchent d’effectuer des versements complémentaires, dans la limite des plafonds bien entendu.

La loi de finances pour 2014 a procédé à la création d’un nouveau Plan d’Epargne en Actions, le PEA PME-ETI afin de favoriser le financement des petites et moyennes entreprises et des entreprises de taille intermédiaire communément.

Ces règles fiscales et de fonctionnement sont similaires à celles du PEA « classique », à la différence de son plafond de versement qui est lui de 225 000€.

Chaque contribuable peut être titulaire d’un seul PEA PME-ETI. Tout comme le PEA classique, il peut lui aussi prendre la forme soit d’un PEA PME-ETI bancaire ou d’un PEA PME-ETI assurance

Le « PEA jeunes » a été créé par la Loi Pacte dans l’objectif de permettre aux plus jeunes de se constituer un capital sur les marchés financiers. Il est accessible aux jeunes de 18 à 25 ans rattachés au foyer fiscal de leurs parents afin de favoriser la familiarisation des jeunes épargnants avec la gestion d’un portefeuille sur les marchés financiers au travers d’acquisition d’actions ou d’OPCVM.

Dans son fonctionnement, Le PEA Jeunes fonctionnera comme un PEA « classique », mais son plafond de versements est de 20 000 euros. Ces versements ne viennent pas en déduction du plafond du PEA de la personne à laquelle est rattaché fiscalement le majeur et n’impactent donc pas les possibilités de versements des parents.

Le « PEA jeunes » se transformera en PEA « classique » quand son titulaire ne sera plus rattaché au foyer fiscal des parents, au plus tard après ses 25 ans.

Fiscalité des PEA et plafonds d’investissement

Le PEA et le PEA-PME profitent de la même fiscalité. Aucun impôt n’est dû tant que vous ne retirez pas votre épargne du PEA ou PEA-PME (même si vous vendez, achetez des titres dans votre plan).

En cas de retrait avant 5 ans, vos gains seront soumis à un impôt au taux de 12,8 % (ou barème de l’impôt sur le revenu) + prélèvements sociaux de 17,2%

A compter du cinquième anniversaire de l’ouverture du PEA ou du PEA PME, vos gains sont exonérés d’impôt et ne supporteront que les prélèvements sociaux de 17,2%.

Le contrat de capitalisation est un produit à durée déterminée (généralement entre 8 et 30 ans éventuellement prorogeable) avec possibilité de procéder à des rachats. Il permet :

Le contrat de capitalisation fonctionne comme un contrat d’assurance-vie, tout du moins dans sa partie gestion. Sur un contrat de capitalisation, les entreprises ou les associations peuvent positionner leur trésorerie.

En cas de rachat, au terme prévu ou lors d’un remboursement anticipé, la fiscalité qui s’applique au contrat de capitalisation est celle de l’assurance-vie. Le régime fiscal applicable aux produits est déterminé en fonction non seulement de la date de versement des primes sur le contrat mais aussi de son ancienneté. En pratique, la fiscalité sur les produits est particulièrement avantageuse après 8 ans.

Lorsqu’une sortie en rente viagère a été prévue dans le contrat, les produits et intérêts acquis sont exonérés d’impôt sur le revenu.

L’orientation de l’épargne à l’intérieur de ce contrat dépendra là aussi du profil de risque que vous déterminerez avec votre conseiller en gestion de patrimoine. Des règles particulières régissent l’accès à ces contrats, les assureurs exigent bien souvent un seuil minimum de 100’000€ ainsi que des pénalités en cas de sortie avant 4 ans.

Cette solution est donc bien à réserver plutôt sur des horizons de placement d’au moins 4 ans.

Le fonctionnement du contrat de capitalisation, sur un plan fiscal, est particulièrement avantageux pour les sociétés soumises à l’IS (impôts sur les sociétés), puisqu’il est appliqué une taxation forfaitaire, indépendante de l’évolution réelle de votre contrat, qui s’applique annuellement y compris en l’absence de rachat.

Le taux de revalorisation sera de 105 % du taux moyen d’emprunt d’État (TME) en vigueur au moment de la souscription de votre contrat. Autant dire qu’à ce jour, en l’absence de rachat, quasiment voire aucune fiscalité ne serait due sur la revalorisation du contrat souscrit à un moment où le taux moyen d’emprunt d’État est négatif. Le contrat de capitalisation est donc une solution pour bénéficier pendant plusieurs années de revalorisation de capital sans être soumis à fiscalité tant que les fonds ne sont pas retirés. C’est lors du rachat que la taxation est régularisée en fonction des intérêts que le contrat a réellement générés.

Optimisez votre fiscalité et préparez votre transmission grâce aux investissements forestiers. Découvrez comment limiter votre imposition et alléger les droits de donation ou de succession.

Sociétés civiles dédiées à la constitution, l’amélioration et la conservation de massifs forestiers.

Contribuables domiciliés fiscalement en France, avec un patrimoine important et soumis à l’IFI, soucieux de l’environnement.

Réductions ou crédits d’impôt sur le revenu, abattement sur les plus-values, exonération partielle d’IFI et de droits de mutation.

| Avantages économiques et juridiques | Inconvénients |

|---|---|

| Diversification du patrimoine : Permet de répartir les risques en investissant dans des actifs variés. | Placement de long terme : Les fonds investis sont souvent immobilisés pendant plusieurs années. |

| Placement sécurisé, décorrélé des marchés financiers : Moins exposé aux fluctuations des marchés boursiers. | Frais élevés : Frais de gestion et d’entrée qui peuvent réduire la rentabilité globale. |

| Montant initial généralement faible : Accessible avec un investissement de départ modeste. | Rendement faible et non garanti : Les performances peuvent être limitées et incertaines. |

| Gestion par des professionnels : L’investissement est confié à des experts qualifiés. | Faible liquidité des parts : Difficile de récupérer rapidement son capital investi. |

L’investissement dans les bois et forêts est généralement recommandé aux contribuables domiciliés fiscalement en France, ayant un patrimoine important et assujettis à l’IFI. C’est un placement particulièrement adapté aux personnes soucieuses de l’environnement, souhaitant diversifier leur patrimoine et réduire leur imposition. Cet investissement demande une perspective de long terme et une tolérance à une liquidité limitée.

Développez votre patrimoine immobilier sans augmenter vos impôts grâce à l’acquisition en nue-propriété. Capitalisez sans imposition et bénéficiez d’une rémunération directe et indirecte.

| 1 Définition |

2 Pour qui ? |

3 Financement |

|---|---|---|

| Acquisition du droit de disposer du bien sans en avoir la jouissance, l’usufruit étant détenu par une autre entité. | Particuliers disposant d’un capital ou d’une capacité d’épargne importante, sans besoin de revenus immédiats. | Généralement payée comptant, mais le recours au crédit bancaire est possible sous conditions. |

| Avantages Économiques et Juridiques | Inconvénients Économiques et Juridiques |

|---|---|

|

|

| Avantages Fiscaux | Inconvénients Fiscaux |

|---|---|

|

|

| Durée du Démembrement | Qui Détient l’Usufruit ? |

|---|---|

| Généralement entre 10 et 20 ans lors de l’acquisition de la nue-propriété d’un bien immobilier. | Souvent une personne morale (société, collectivité, bailleur social) ou plus rarement un particulier. |

| Prix d’Achat | Frais |

|---|---|

| Une décote est appliquée sur le prix d’achat, représentant la valeur de l’usufruit temporaire. Plus la durée est longue, plus la décote est importante. | Frais de commercialisation, rédaction et enregistrement notarié de la convention d’usufruit, émoluments du notaire. |

| Mode de Détention | Fiscalité des Revenus | IFI |

|---|---|---|

| En direct ou via une société civile non soumise à l’IS. | Pendant le démembrement, le nu-propriétaire ne perçoit aucun revenu. À l’extinction, les revenus sont imposés comme revenus fonciers. | La nue-propriété n’est pas taxable à l’IFI pendant le démembrement. |

Vous souhaitez savoir si ce type d’investissement peut répondre à vos attentes. Lisez ce cas et sollicitez-nous le cas échant…

Mme Dupont, 55 ans, dispose de 300 000 € à investir. Elle souhaite préparer sa retraite dans 10 ans en se constituant un revenu immobilier.

L’acquisition de la nue-propriété permet à Mme Dupont de se constituer un patrimoine immobilier plus important (450 000 € contre 250 000 €) et un revenu locatif potentiel plus élevé (18 000 € contre 10 000 €), sans avoir à gérer de locataires ni payer d’impôts pendant 10 ans.

Points importants

Développez votre patrimoine immobilier sans augmenter vos impôts grâce à l’acquisition de la nue-propriété de SCPI. Obtenez des revenus complémentaires à terme et bénéficiez de l’effet de levier du démembrement de propriété.

| Avantages | Inconvénients |

|---|---|

|

|

| 1 IFI |

2 Impôts sur le revenu |

3 Effet de levier |

|---|---|---|

| Valeur de la nue-propriété non prise en compte dans l’assiette taxable de l’IFI. | Pas d’imposition supplémentaire sur les revenus car aucuns revenus perçus pendant la période de démembrement. | Gain à terme équivalent à la valeur de l’usufruit. |

| 💰 | ⏱️ | 📈 |

|---|---|---|

| Personnes disposant d’un capital à investir ou d’une capacité d’épargne importante. | Investisseurs n’ayant pas besoin de revenus immédiats, mais plutôt à terme. | Personnes assujetties à l’IR (TMI élevée + PS) et/ou à l’IFI. |

Démembrement temporaire de 5 à 20 ans, adapté à votre horizon d’investissement.

Décote sur le prix d’achat, représentant la valeur de l’usufruit.

Pendant le démembrement, le nu-propriétaire ne perçoit aucun revenu. À l’extinction, les revenus sont imposés selon les règles fiscales en vigueur.

M. Durand dispose d’un capital de 150 000 € à investir. Il souhaite acquérir des parts de SCPI et n’a pas besoin de revenus immédiats, mais plutôt dans 10 ans.

Conclusion

L’acquisition de la nue-propriété permet à M. Durand de se constituer un patrimoine immobilier potentiellement plus important (220 588 € contre 150 000 €) et un revenu locatif potentiel plus élevé (13 235 € contre 9 000 €), sans avoir à gérer de locataires ni payer d’impôts sur ces parts pendant 10 ans.

Points importants

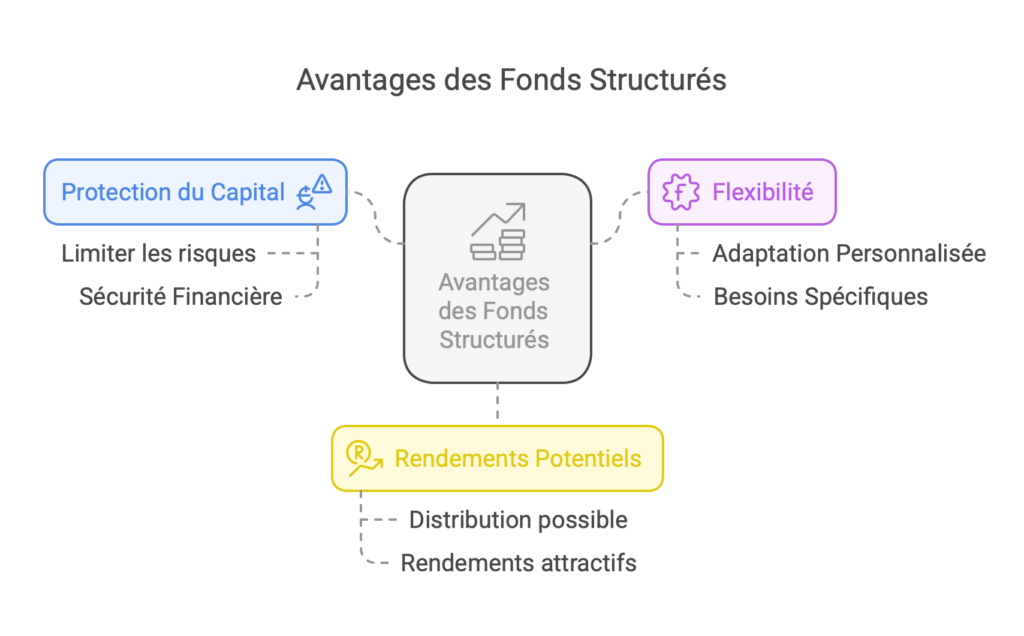

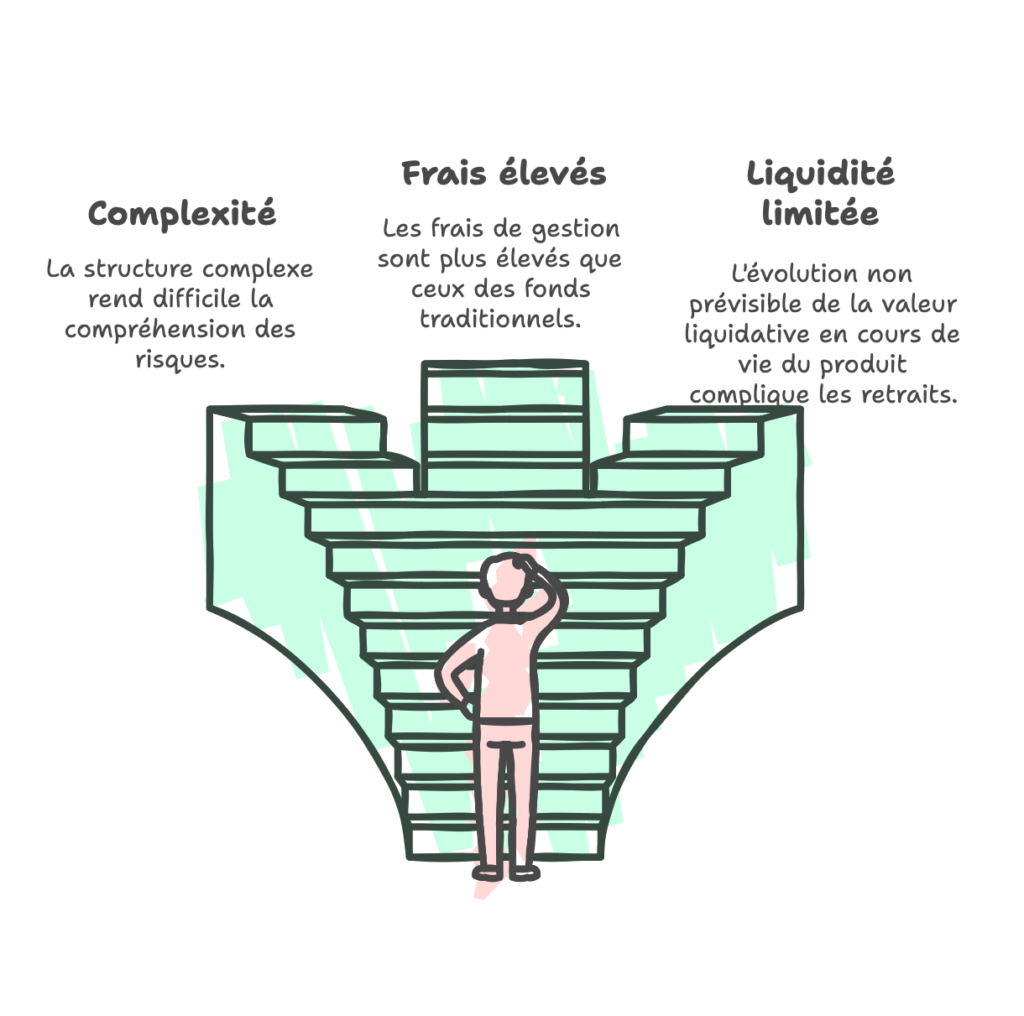

Les fonds structurés sont des instruments financiers qui combinent des éléments de différents actifs pour offrir des rendements potentiels tout en gérant le risque. Notre objectif va être de vous expliquer le fonctionnement d’un fonds structuré, ses caractéristiques, ainsi que ses avantages et inconvénients.

Un produit structuré est une combinaison de plusieurs produits financiers.

1) une obligation émise par une banque, qui permet de proposer une protection ou une garantie du capital + 2) un sous-jacent qui constitue le moteur de performance. Cette addition donne un produit structuré dont l’objectif est d’optimiser le couple “rendement/risque”

Quels peuvent être les « sous-jacents » d’un fonds structuré ?

Quels peuvent être les « sous-jacents » d’un fonds structuré ?| 📦 Matières premières |

💶 Devises |

📈 Actions |

|---|---|---|

| 💰 Taux d’intérêt |

📊 Indice boursier |

Contrats d’assurance-vie et de capitalisation |

Plan d’épargne retraite (PER) |

Plan d’épargne en actions (PEA) |

Compte-titres |

Les produits structurés peuvent être investis principalement dans les contrats d’assurance-vie, les PER, les PEA (sous conditions) et les comptes-titres. Le choix de l’enveloppe dépendra des objectifs d’investissement, de la durée de placement envisagée et de la fiscalité souhaitée.

Les fonds structurés représentent une option d’investissement intéressante pour ceux qui cherchent à diversifier leur portefeuille tout en gérant le risque. Cependant, il est essentiel de bien comprendre leur fonctionnement, ainsi que les avantages et inconvénients associés, avant de prendre une décision d’investissement.