La transmission de son patrimoine est une préoccupation importante. Il convient donc d’anticiper au mieux cette dernière.

Le don manuel est une forme de donation spécifique dans le sens où il ne porte que sur des biens que vous pouvez remettre « de la main à la main » : Somme d’argent (espèces, pièces, chèque, virement), meubles, bijoux, voitures, objets d’art, or…

Il n’y a pas de formalités spécifiques et l’intervention d’un notaire n’est pas nécessaire pour effectuer un don manuel (contrairement aux autres donations). Attention, cela ne vous exonerera pas de réaliser certaines formalités administratives auprès de l’Administration fiscale.

Vous pouvez faire un don manuel à la personne que vous souhaitez. En pratique, ce don est souvent utilisé au profit des enfants et petits-enfants pour anticiper la succession.

Si vous êtes marié, vous pouvez aussi faire le don ensemble ce qui permettra à vos enfants de « doubler » les abattements fiscaux applicables entre parents et enfants (2 x 100 000 €).

Il vous est également possible de personnaliser le don manuel grâce à un document, appelé « pacte adjoint », qui précisera les conditions de réalisation du don. Il vous sera possible, par exemple :

La donation-partage est une forme de donation spécifique. Elle permet de réaliser deux actes en un : une donation et un partage et d’en figer les valeurs pour éviter tout recalcul ou mésentente entre vos héritiers lors de votre décès. Vous pouvez effectuer une donation seul ou avec votre conjoint.

La donation-partage peut porter sur tout type de biens (immeubles, sommes d’argent, etc.) mais pour qu’elle soit valable, il faut transmettre des biens à tous vos enfants, et que ces derniers soient au moins deux. Par contre, les biens peuvent très bien avoir des valeurs différentes et non-égalitaires

Lors de votre succession, on considérera que la valeur des biens que vous avez donnés a été « figée » au jour de la donation et ne sera pas réévaluée entre le moment de la donation et le moment de votre décès. Si votre souhait est de favoriser l’égalité entre vos enfants, vous avez intérêt à opter pour ce type de donation contrairement à une donation « classique » où l’on prendra la valeur des biens donnés au jour de votre décès.

C’est votre notaire qui rédige, enregistre et conserve l’action de donation-partage.

La donation en nue-propriété vous intéressera tout particulièrement si vous souhaitez commencer à transmettre tout en conservant l’usage et les revenus du bien donné.

La propriété est alors dite démembrée, un usufruitier occupe le bien, et/ou perçoit les revenus) tandis que le nu-propriétaire détient un titre de propriété et sera plein propriétaire au décès de l’usufruitier.

De plus, cette transmission est fiscalement avantageuse car seule la nue-propriété donnée est taxée, pas l’usufruit que vous conservez. L’évaluation de la nue-propriété est faite grâce à un barème fiscal en fonction de l’âge que vous avez lors de la donation :

| Votre âge | Valeur de l’usufruit | Valeur de la nue propriété |

|---|---|---|

| Jusqu’à 21 ans | 90% | 10% |

| De 22 ans à 31 ans | 80% | 20% |

| De 32 ans à 41 ans | 70% | 30% |

| De 42 ans à 51 ans | 60% | 40% |

| De 52 ans à 61 ans | 50% | 50% |

| De 62 ans à 71 ans | 40% | 60% |

| De 72 ans à 81 ans | 30% | 70% |

| De 82 ans à 91 ans | 20% | 80% |

| Plus de 92 ans | 10% | 90% |

Vous pouvez effectuer une donation seul ou avec votre conjoint au profit de la personne de votre choix qui en sera nu-propriétaire.

La donation peut porter sur tout type de biens (immeubles, meubles, portefeuille titres, parts sociales, etc.). En tant qu’usufruitier vous pourrez utiliser le bien et en percevoir les revenus. Vous ne pourrez pas vendre le bien sans l’accord du nu-propriétaire car il a vocation à devenir plein propriétaire lors de votre décès.

Vos droits et obligations respectifs seront différents selon la nature du bien donné. S’il s’agit, par exemple, d’un bien immobilier vous devrez effectuer les dépenses d’entretien utiles pour le maintenir en l’état et le donataire nu-propriétaire devra prendre à sa charge les gros travaux (ex : réfection de toiture).

Il est possible de rédiger une convention de démembrement pour définir la répartition du paiement des charges (travaux, impôt, etc.)

En principe lorsque vous vendrez le bien démembré vous vous répartirez le prix de vente en fonction de la valeur respective de vos droits.

Vous avez aussi la possibilité de choisir :

Ce choix peut avoir lieu lors de la vente mais vous pouvez aussi l’anticiper et l’inclure au sein de la convention de démembrement.

Là aussi vous pouvez faire la donation ensemble ce qui permettra, par exemple à vos enfants de « doubler » les abattements fiscaux applicables entre parents et enfants (2 x 100 000 €).

Si vous êtes soumis à l’IFI (impôt sur la fortune immobilière), la donation de la nue-propriété n’a aucun impact car vous restez taxable sur la valeur de la pleine propriété.

Il vous permet de bénéficier d’une exonération de droits de transmission (succession ou donation) à hauteur de 75% de la valeur des forêts détenues, à condition de s’engager à une gestion durable de ces dernières pendant 30 ans.

Investir dans les bois et forêts permet de diversifier vos placements financiers. C’est un investissement dans un actif tangible et un investissement responsable et essentiel à notre avenir. Investir dans la forêt, c’est également contribuer économiquement à une filière représentant 450.000 emplois et favoriser les liens inter-générationnels. Cet investissement peut donc être considéré comme relativement sécurisé et décorrélé des marchés financiers.

Pourquoi investir dans la forêt ? Pour un investissement écologique rentable , et un engagement en matière de durabilité.

Certains Groupements Forestiers d’Investissement se sont vus attribuer le label Green Fin, qui garantit la qualité verte des fonds d’investissement et qui s’adresse aux acteurs financiers aux pratiques transparentes et durables.

L’assurance-vie n’est pas qu’un placement. C’est aussi (et peut-être surtout) une enveloppe fiscal qui peut présenter des avantages considérables en matière de transmission. Un exemple concret :

Monsieur Tuche, âgé de 66 ans est veuf, et a 2 enfants, Donald qui vit à l’étranger et Stéphanie, qui partage son temps entre son travail, sa famille et son père.

Monsieur Tuche ne souhaite pas provoquer une trop forte inégalité entre ses enfants à son décès, mais il voudrait néanmoins remercier Stéphanie d’être particulièrement restée à ses côtés.

Il vient de vendre une maison qui lui appartenait en propre à Bouzolles et se demande de quelle façon il pourrait remployer le capital dont il disposera après la vente.

En l’absence de dispositions testamentaires, l’article 745 alinéa 1 du Code civil prévoit que les enfants, descendants en ligne directe et héritiers du premier ordre, se partagent la succession.

Dans le cas de M. Tuche, sa succession sera composée notamment du prix de vente de la maison, et cette valeur sera répartie équitablement entre ses 2 enfants, et Stéphanie ne sera pas avantagé d’une quelconque façon.

Monsieur Tuche souscrit un contrat d’assurance-vie et désigne Stéphanie comme bénéficiaire.

Au décès de Monsieur Tuche, Stéphanie percevra la valeur du contrat d’assurance en dehors de la succession conformément à l’article L 132-12 du code des assurances, c’est-à-dire en plus de sa part successorale.

Dans la mesure où les versements ont été effectués avant 70 ans, les capitaux décès transmis à Stéphanie seront exonérés à hauteur de 152 500 €. Au-delà de ce montant, un prélèvement de 20 % sera appliqué sur la part taxable nette d’abattement lui revenant dans la limite de 700 000 €. Le taux est porté à 31,25 % au-delà de ce seuil (article 990 I CGI).

Stéphanie sera avantagé par rapport à son frère. Non seulement les sommes perçues au titre du bénéfice du contrat d’assurance-vie ne feront pas partie de la succession de son père mais elle bénéficiera, en plus, d’un régime fiscal avantageux.

L’assurance-vie peut également être une excellente solution si vous souhaitez transmettre au mieux à vos petits-enfants

Monsieur Verneuil, 67 ans, veuf, et vit seul à Chinon. Il a 2 enfants et une petite-fille âgée de 18 ans.

Son patrimoine, d’une valeur globale de 600 000 €, se compose des éléments suivants :

Monsieur Verneuil envisage de transmettre une partie de son patrimoine à sa petite-fille. Il se demande quelle serait la solution optimale. Avant de consulter son conseiller, il songeait au legs de son portefeuille titres.

Monsieur Verneuil lègue son portefeuille-titres à sa petite-fille.

Au décès de Monsieur Verneuil, la succession est liquidée comme il suit :

| Actif brut de succession | Passif de succession | ||

| Résidence principale Maison secondaire Immeuble locatif Portefeuille titres |

200 000 € 70 000 € 200 000 € 130 000 € |

Néant | – |

| Total | 600 000 € | Total | 0 € |

| Actif net de succession | 600 000 € | ||

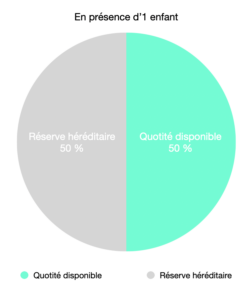

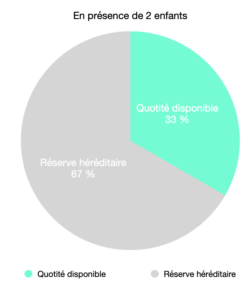

| La quotité disponible est égale à 1/3, soit 200 000 € La réserve globale est égale à 2/3, soit 400 000 € |

|||

D’une valeur actuelle de 130 000 €, le legs consentis à la petite-fille pourra s’exécuter.

Coût fiscal pour la petite-fille :

La petite-fille de Monsieur Verneuil n’a que 18 ans, elle n’est pas encore établie et n’a pas de patrimoine. Elle va donc rencontrer des difficultés pour s’acquitter des droits de mutation.

Pour pallier l’inconvénient du paiement de l’impôt de mutation, Monsieur Verneuil a la possibilité de stipuler le legs consentis à sa petite-fille net de frais et droits. Les droits dus seront alors à la charge de la succession.

Son conseiller lui recommande d’arbitrer son portefeuille titres et de souscrire un contrat d’assurance-vie.

Caractéristiques du contrat

Monsieur Verneuil pourra effectuer des rachats partiels s’il le désire ou si le besoin s’en fait sentir, sa vie durant.

Au décès : le bénéfice du contrat sera délivré hors succession. En effet, aux termes de l’article L.132-12 du Code des assurances, « le capital ou la rente stipulé payable lors du décès de l’assuré à un bénéficiaire déterminé ou à ses héritiers ne fait pas partie de la succession de l’assuré. »

D’autre part, en vertu de l’article 990-I du CGI, les capitaux décès sont soumis à un prélèvement de 20 % après application d’un abattement de 152 500 € pour l’ensemble des bénéficiaires dans la limite de 700.000 €. Le taux est porté à 31,25% au-delà de ce seuil.

Par conséquent, la petite-fille de Monsieur Verneuill recevra la somme de 130 000 € nette de frais et droits.

Synthèse : L’investissement en assurance-vie répond de manière optimale aux objectifs de Monsieur Verneuil. Sa petite-fille reçoit à son décès la somme de 130 000 € et réalise une économie d’impôt de 23 875 € par rapport à la 1ère stratégie.

Le testament est un document écrit qui permet d’exprimer ses dernières volontés et d’organiser sa succession après son décès. Il offre la possibilité de planifier la transmission de ses biens et de protéger ses proches.

Un testament vous permet de :

Biens concernés

Vous pouvez léguer tous les biens qui vous appartiennent personnellement, qu’ils soient :

Conservation et exécution :

Points de vigilance :

Testament olographe

– Gratuit, sauf frais de dépôt chez un notaire (environ 45 €)

Testament authentique (devant notaire)

– Coût : environ 150 € (rédaction, inscription au Fichier central, conservation)

| Avantages | Inconvénients |

|---|---|

| Organisation de la succession | Respect strict de la forme requise |

| Protection du conjoint/partenaire/concubin survivant | Effet limité en présence d’enfants |

| Simplicité de mise en place | |

| Révocable à tout moment |

Types de Legs que peut prévoir le testament

1. Legs universel : Totalité du patrimoine

2. Legs à titre universel : Une fraction du patrimoine ou une catégorie de biens

3. Legs particulier: Un ou plusieurs biens spécifiques

A noter : Les légataires universels et à titre universel doivent contribuer au paiement des dettes de la succession, proportionnellement à leur part.

En conclusion, le testament est un outil juridique essentiel pour organiser votre succession selon vos souhaits. Il est recommandé de consulter un notaire pour s’assurer que vos volontés sont clairement exprimées et conformes à la loi.